一个本土科技航母群浮出水面!

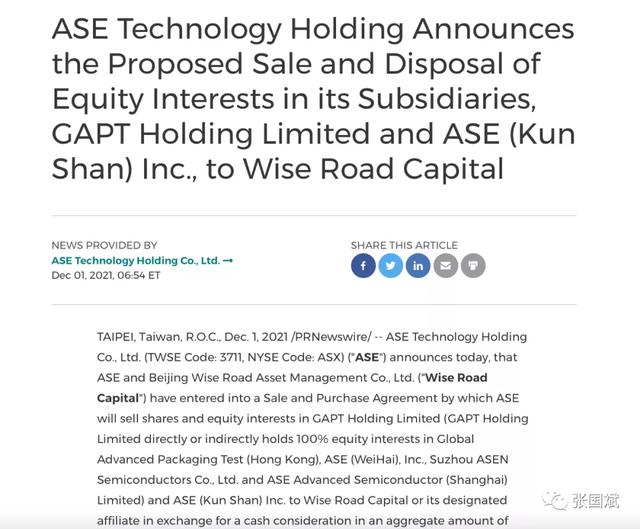

昨晚,全球最大的半导体封测企业日月光宣布:中关村融信产业联盟旗下智路资本再出手以14、6亿美元收购日月光在中国大陆所有封测工厂!这个收购震惊了半导体产业!

日月光集团成立于1984年,1996年在美国纳斯达克上市,它可以提供包括芯片前道测试及晶圆针测到晶圆封装、材料和成品测试的测试服务,其全球总部位于高雄市楠梓区楠梓科技产业园区,分公司遍及中国大陆、韩国、日本、马来西亚、新加坡、墨西哥、美国及欧洲多个主要城市,是目前全球最大封装与测试大厂。

目前日月光集团在中国大陆的上海市(ASESH)、苏州市(ASEN)、昆山市(ASEKS)和威海市(ASEWH)设有半导体封装、测试、材料、电子厂。2021年9月9日,日月光集团公布8月财报,实现营收504.5亿元新台币,环比增长8.54%,同比增长20.28%

日月光可以提供扇出型晶圆级封装(FOWLP),晶圆级芯片尺寸封装(WLCSP)、倒装芯片封装(flip chip)、系统级封装(SiP) 在内的多种封装服务,尤其是在SiP、2.5D 封装领域深耕多年,日月光是首先量产SiP封装的公司之一,很多可穿戴芯片方案选择日月光的SiP服务。日月光也提供全面的半导体测试服务,包括前端工程测试,晶圆探测,逻辑/混合信号/ RF /(2.5D / 3D)模块和SiP / MEMS的最终测试以及其他测试相关服务,笔者认为这项收购对于推动本土封测发展有非常重大的意义。

该收购也让一个本土科技航母群浮出水面!这个航母群就是智路建广联合体!而智路资本和建广资产在这个航母编队中担任双旗舰!

在日益紧张的国际经贸环境冠疫情造成世界经济更加不确定的大背景下,中国半导体、移动通信、高端装备等硬科技产业更需要有战略思维,国际视野的大实业平台加入,从近几年的收购来看,智路资本建广资产经过数年的布局,已经从投资之王转向实业航母!这艘航母几年来布局半导体全产业链,投资总额逾千亿,并将一批优质国际半导体资与本土相结合,有力推动了本土核心技术产业的崛起!

过去几年,智路建广联合体通过控股型收购和产业管理运营的双轮驱动,已经形成了一个大型集团,产值数百亿,利润几十亿,员工三万人,拥有全球十几家工厂,几十个研发中心和销售中心,它堪称是中国最大的综合性硬科技及半导体产业集团!

我们先说说航母群的大型补给舰---中关村融信产业联盟,这个联盟聚集了全球集成电路各细分领域龙头企业、终端应用企业及国内知名金融机构共计约200 家会员单位,包括很多知名的半导体公司和投资机构如长电科技、中芯国际、京东方、韦尔半导体、北京君正、泰瑞达等等,联盟宗旨是:“加强产业战略布局研究,支持产业生态发展,建立高效的投融资平台和协作交流平台”,该联盟深度布局半导体全产业链,投资和并购了多家拥有核心技术的全球领先企业,旗下投资机构曾完成中国半导体海外并购项目安世半导体的收购,构建涵盖研发、设计、制造、封装、测试、设备、材料、应用等全链条产业生态体系,会员企业年总产值超万亿元,近日,粤港澳大湾区融信联盟来落地成立了总投资300亿的广大融智产业集团!

再说说这个航母群的双旗舰智路资本和建广资产,它们堪称是中国最具战略投资能力的机构!建广资产成立于2014年,智路资本成立于2015年,两家机构的运作模式是将国外优质的资产收购,且多数是100%控股,收购标的涉及半导体ODM,IC设计、封装、材料、工业软件等,几年来的投资总额超过千亿!智路建广联合体更注重投后管理和协同,收购后吸引优秀的本土公司共同参与运营管理,将优质的技术、资产和本土的优势完美结合。

一个经典的案例就是对NXP标准产业业务的收购,2016年6月,转型中的荷兰恩智浦半导体决定出售其标准产品业务,中关村融信金融与信息化产业联盟旗下的建广资产联合智路资本击败竞争对手共同出资27.5亿美元从恩智浦半导体手中购得这个业务,在此基础上成立了Nexperia公司即安世半导体。

安世半导体是一笔难得的优质资产,其在分立器件、逻辑器件及PowerMOS领域处于行业领先地位。恩智浦半导体2015年全年营业收入是61.01亿美元,其标准品业务营业收入达12.41亿美元,占比约为20.34%,安世半导体集设计、制造、封测于一体,是典型的IDM公司,年产销元器件近1000亿颗!从细分市场全球排名看,安世半导体二极管和晶体管排名第一,逻辑器件排名第二(仅次于德州仪器),ESD保护器件排名第二,小信号MOSFET排名第二,汽车功率MOSFET排名第二(仅次于英飞凌半导体)。

如此优质的资产能收购成功不但弥补了本土半导体在模拟、功率器件上的的短板,也为联盟投资机构的合作伙伴创造了价值!收购以后,安世半导体通过投后管理,2019年营业额接近15亿美元,自身得到了大幅增长,此外,闻泰科技在收购了安世半导体大部分股权之后,利润率大幅度飙升,2019年在中国A股市场,闻泰科技一路飚涨,市值迅速突破千亿。

安世半导体的收购实现了真正的多赢,堪称是资本运作的典范!

在这次收购中,合肥政府的基金也参与其中赚的盆满钵满,所以,合肥政府的第一个成功投资案例的幕后英雄是智路和建广联合体!

2015年建广资产还拿下了恩智浦(NXP)的功率半导体瑞能和射频功放(RF Power)业务安谱隆,智路建广的收购是放眼全产业链,力争将优质的资产转本土化,即便是欧美加强了对中资的收购之后,也有很多成功案例。

如2020年7月28日,全球最大后端封装设备供应商ASM PACIFIC(00522-HK)于港交所发布公告称,已经与融信产业联盟核心成员智路资本牵头的财团共同投资建立高科技合资企业,该合资企业由智路资本控股,将专注于为存储器、模拟芯片、微控制器和汽车芯片等提供引线框架。

引线框架的主要功能是为芯片提供机械支撑载体,并作为导电介质连接IC外部电路,传送电信号,以及与封装材料一起,向外散发芯片工作时产生的热量,成为IC中极为关键的零部件,IC的许多可靠性性能都是由封装的性能决定的。全球引线框架市场规模达30亿美元,市场稳定,且没有其他材料或技术可以完全替代引线框架。ASM引线框架主要应用于存储器、模拟IC( power devices)、微控制器和汽车芯片。

而中国是全球最大的引线框架市场,随着集成电路需求增大,引线框市场在持续增长中,预计未来五年中国引线框架行业市场规模将继续以11.8%的增长率增长,2023年市场规模将达到261.9亿元。此次收购有重大战略意义,ASM引线框架事业部的专利技术可使本土公司在引线框领域一跃成为全球领先,并充分利用ASM核心工艺和本土规模优势抢占日本及台湾地区公司的市场份额,进一步提升中国市场占有率,在半导体后端封测领域积累优势。

最新的消息是自收购后,ASM营收大幅度增长!

2020年7月,智路资本还收购了一笔传感器优质资产——全球著名跨国集团西门子将旗下高端核心元器件制造企业 Huba Control。Huba Control 是一家全球领先的、专注于压力测量技术的专业公司,产品涵盖压力传感器芯片、压力传感器和流量传感器,主要客户包括西门子、博世和施耐德等行业巨头。

2020 年 9 月,智路资本全资收购全球第七大集成电路封测企业、第三大汽车电子封装测试企业新加坡联合科技公司(UTAC),将全球领先的车规级、晶圆级封装技术引入烟台,在烟台开发区建设全球一流的封测基地及研发中心。

2020年 智路资本投资了北美一家半导体IP公司,并于2021年成功上市,为智路资本创造了数倍的投资回报。用户包括三星、英特尔、苹果、台积电等世界领军企业。

2021年,建广资产战略投资深圳文思海辉信息技术有限公司(后来更名为深圳建广数科科技有限公司)。结合建广资产正在布局的SMART产业链,建广数科将为建广资产已投企业搭建以智能制造为核心的信息化管理平台,携手打造数字化创新解决方案的试点工程。

前不久,智路资本又宣布收购全球排名前四的半导体载具供应商——ePAK。ePAK成立于1999年,在全球设有九个销售和应用工程办事处,在中国深圳建立了世界级规模的制造及设计中心,以支持公司全球零库存生产的分销网络。ePAK的产品销往众多全球顶级客户,包括半导体公司,系统OEM集成商,IC封装测试运营商。半导体产业链客户超过了500家,前10大客户均保持了15年以上的合作关系。2021营收体量预计超1亿美元,并连续多年实现高增长。

做好投后管理和协同

不同于传统的财务投资,智路建广联合体更注重投后管理和协同,让收购的标的大幅度增值!˙智路资本和建广资产通常的做法在某一方向投资核心企业,之后再围绕其上下游进行布局,采用收购、合资与合作等多种形式打造产业生态体系。例如其收购的安世半导体在收购前的每年营收增长2%,收购2年后,其营收增长50%!利润增长70%,并和闻泰科技合并!助力闻泰成功转型!

其投资瑞能业绩增长很快,远高于在nxp体制内的速度!

2016年,建广资产投资了国内领先的图像传感器芯片设计企业思比科半导体,帮助企业快速长大,并于2019年与豪威科技一起并入产业联盟理事单位上市公司韦尔半导体,获得9倍投资回报!

UTAC在收购前连续亏损,在智路建广100%控股后,其营收从7亿美元飙升到15亿美元!ASM在收购后,营收从全球第四上升到全球第二!

这样的操作,让这些被收购标的成为智路建广航母群的各类护卫舰,让航母群规模日益扩大!

回顾智路资本和建广资产的收购轨迹可以发现,自2015年以来,它们通过投后管理一步步发展成业务覆盖包括芯片设计、制造、封装、测试、材料和应用软件等领域的半导体产业集团。

此外,智路建广联合体在多年的投资活动中,积累了非常多的产业资源,而它控股的企业本身也有非常多的有影响力的客户,例如ASM和全球大部分重要企业合作,而UTAC的客户均为全球半导体大厂,包括ADI、松下、Sony、TI、On、Elmos、ST、Microchip、Maxim等巨头客户,而且大部分都保持着超过10年以上的合作关系,行业内具有良好的质量口碑以及信任度。

此外,UTAC是全球第三大汽车电子器件封测大厂,汽车器件封装领域具有高技术、高质量、高可靠性的要求,门槛较高,该市场此前基本由国外公司把持,少有国内公司可以顺利进入这领域。UTAC多年来一直投资发展汽车技术与工业控制等对质量要求较高的业务,获取大量全球大公司的订单,该部分已经超过公司收入1/3,其技术与质量管理体系的经验是国内比较稀缺的资源。

所以,智路建广联合体堪称是业内最强具备国际视野的产业运营专家,它依托融信联盟,通过控制收购,把控股企业的优质资源与本土需求结合,并再整合控股企业客户的资源,形成更大的资源融合发挥出更大的经济效益!

据传近日智路建广联合体还加入了对紫光集团的破产收购,紫光集团旗下有新华三、紫光国微、紫光同创、紫光展锐、长江存储等一大批优质半导体资产,其主要问题是这些优质资产主要集中在一个平行赛道中,难以形成协同和互补,难以形成纵深赛道,而智路建广联合体则有从设计到材料、制造、封装、测试以及应用上的完整产业覆盖,如果智路建广能够主导重组,则有望把紫光集团半导体业务与融信产业联盟已有的半导体业务布局能够互相协同,业务、团队和产业链都能高度融合,并可以将加大紫光集团的产业纵深,按照智路建广以往的成功操作手法,会赋予紫光集团这些企业更强的发展动能!如果接手紫光,则会给国内产业带来跨越式发展机遇!

昨天,智路建广联合体成功收购日月光大陆资产,智路建广航母群战力再次增加,对于助力本土半导体产业加速发展意义重大! |

|